Pemberian pinjaman bisnis-ke-bisnis (B2B) merupakan sarana yang kuat bagi bisnis untuk mengakses kredit, dan telah mengalami transformasi dalam beberapa tahun terakhir. Perusahaan-perusahaan fintech saat ini tengah mengubah lanskap pembiayaan bisnis tradisional dengan menawarkan solusi inovatif yang efisien, transparan, dan dapat diakses. Blog ini membantu untuk memahami lebih banyak tentang pemberian pinjaman B2B, dan peran yang dimainkan oleh perusahaan fintech dalam mengubah pendekatan terhadap pemberian pinjaman bisnis.

Apa itu pemberian pinjaman B2B?

Pemberian pinjaman B2B adalah praktik memberikan produk dan jasa keuangan, seperti pinjaman dan kredit, dari satu entitas bisnis ke entitas bisnis lainnya. Dalam konteks ini, peminjam adalah bisnis yang mencari dana untuk mendukung berbagai kebutuhan operasional, sedangkan pemberi pinjaman biasanya adalah lembaga keuangan atau perusahaan fintech yang mengkhususkan diri dalam menawarkan pinjaman dan solusi kredit kepada bisnis.

Berbeda dengan pemberian pinjaman kepada individu, yang melibatkan transaksi keuangan antara lembaga keuangan dan nasabah perorangan, pemberian pinjaman B2B berfokus pada memenuhi kebutuhan pendanaan bisnis. Pinjaman ini dapat digunakan untuk berbagai tujuan, termasuk modal kerja untuk mengelola pengeluaran sehari-hari, pembiayaan untuk ekspansi atau proyek baru, pembelian peralatan, manajemen persediaan, dan bahkan pembiayaan ulang utang yang sudah ada.

Pemberian pinjaman B2B sering melibatkan jumlah pinjaman yang lebih besar dan pengaturan keuangan yang lebih kompleks dibandingkan pemberian pinjaman kepada individu. Ketentuan pinjaman, suku bunga, dan periode pembayaran biasanya disesuaikan dengan kebutuhan khusus dan profil risiko dari bisnis peminjam. Pemberi pinjaman menilai kelayakan kredit perusahaan peminjam berdasarkan berbagai faktor, seperti laporan keuangan, riwayat kredit, kinerja bisnis, tren industri, dan lain-lain.

Munculnya perusahaan fintech telah berdampak signifikan terhadap lanskap pembiayaan bisnis, sehingga membuatnya lebih mudah diakses, efisien, dan fleksibel. Perusahaan Fintech menggunakan teknologi canggih, analisis data, dan sumber data alternatif untuk menilai risiko kredit, dengan demikian memperluas kelompok peminjam yang memenuhi syarat dan menyederhanakan proses permohonan. Selain itu, pemberi pinjaman fintech seringkali menawarkan persetujuan dan pencairan pinjaman yang lebih cepat, sehingga membuatnya menjadi alternatif menarik dibandingkan perbankan tradisional bagi bisnis yang mencari akses cepat ke modal.

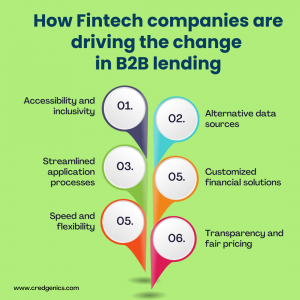

Fintech yang Mendorong Perubahan

Perusahaan-perusahaan fintech memanfaatkan teknologi mutakhir, analisis data, dan sumber data alternatif untuk menyederhanakan pemberian pinjaman dan membuatnya lebih dapat diakses bagi banyak usaha. Dengan menawarkan opsi pendanaan yang cepat dan fleksibel, bersama dengan penetapan harga yang transparan dan solusi yang disesuaikan, fintech memberdayakan bisnis-bisnis dari berbagai ukuran agar mereka dapat mengakses modal yang mereka butuhkan untuk pertumbuhan dan keberhasilan mereka. Dengan pendekatan yang didorong oleh data dan komitmen terhadap inklusivitas, fintech saat ini tengah mengubah pemberian pinjaman B2B, mempromosikan pertumbuhan ekonomi, dan menantang norma perbankan tradisional.

Proses permohonan yang disederhanakan

Secara historis, proses pemberian pinjaman B2B terkenal dengan prosedur permohonan dan persetujuannya yang panjang dan rumit. Fintech saat ini tengah mengubah norma ini dengan memanfaatkan teknologi untuk menciptakan proses yang ramah pengguna dan tersusun. Melalui penggunaan platform online, integrasi data pihak ketiga, dan algoritma cerdas, bisnis sekarang dapat menyelesaikan permohonan pinjaman dalam waktu yang jauh lebih singkat dibandingkan sebelumnya. Fintech saat ini tengah mengubah norma ini dengan memanfaatkan teknologi untuk menciptakan proses yang ramah pengguna dan tersusun. Melalui penggunaan platform online, integrasi data pihak ketiga, dan algoritma cerdas, bisnis sekarang dapat menyelesaikan permohonan pinjaman dalam waktu yang jauh lebih singkat dibandingkan sebelumnya.

Fintech telah mengembangkan model analisis data dan penilaian risiko yang canggih yang mempertimbangkan skor kredit tradisional dan sumber data alternatif. Dengan mengakses berbagai informasi, pemberi pinjaman fintech dapat dengan lebih baik menilai kelayakan kredit suatu usaha, sehingga memungkinkan mereka membuat keputusan pemberian pinjaman yang lebih cepat. Proses permohonan yang efisien ini terbukti sangat bermanfaat terutama untuk usaha mikro kecil dan menengah (UMKM), yang sering menghadapi kebutuhan keuangan yang sangat mendesak.

Aksesibilitas dan Inklusivitas

Sistem perbankan tradisional kadang-kadang membuat bisnis-bisnis kecil tidak mendapatkan pelayanan yang memadai dan berjuang untuk mendapatkan pembiayaan. Fintech sedang mengubah hal ini dengan mendemokratisasi akses ke modal. Berbeda dengan bank-bank konvensional yang mungkin sangat bergantung pada jaminan atau hubungan yang sudah terjalin, pemberi pinjaman fintech menggunakan algoritma canggih untuk menilai kelayakan kredit, sehingga membuat UKM dan startup lebih mudah untuk mengakses dana yang mereka butuhkan.

Selain itu, Perusahaan fintech lebih cenderung mempertimbangkan data yang lebih luas dari pada hanya riwayat keuangan saja, seperti kehadiran di media sosial, ulasan pelanggan, dan transaksi online. Pendekatan yang didorong oleh data ini memperluas kelompok peminjam yang memenuhi syarat, mendorong inklusivitas dalam ekosistem pemberian pinjaman.

Kecepatan dan Fleksibilitas

Waktu merupakan hal yang sangat berharga dalam bisnis, dan pembiayaan yang tertunda dapat memiliki konsekuensi yang serius. Perusahaan- Perusahaan Fintech menyadari kebutuhan akan kecepatan dan telah memperkenalkan solusi inovatif untuk mempercepat pemberian pinjaman. Alur kerja yang otomatis dan penilaian risiko digital memungkinkan pengambilan keputusan yang cepat, memungkinkan bisnis untuk mendapatkan pembiayaan dalam hitungan hari dan bukan mingguan atau bahkan bulanan.

Selain itu, pemberi pinjaman fintech menawarkan opsi pembiayaan yang fleksibel yang disesuaikan dengan kebutuhan spesifik bisnis. Baik itu modal kerja jangka pendek, pembiayaan faktur, atau pinjaman peralatan, fintech dapat mengakomodasi beragam kebutuhan pendanaan tanpa administrasi yang rumit seperti bank tradisional.

Transparansi dan Penetapan Harga yang Adil

Transparansi adalah ciri khas dari revolusi fintech, dan ini juga berlaku untuk sektor pemberian pinjaman B2B. Pemberi pinjaman fintech menyajikan syarat pinjaman dan biaya terkait secara jelas dan mudah dipahami, memberdayakan peminjam untuk membuat keputusan yang terinformasi. Transparansi ini membangun kepercayaan antara pemberi pinjaman dan peminjam, dan mendorong peminjaman yang bertanggung jawab.

Selain itu, Perusahaan-perushaan fintech seringkali juga beroperasi dengan model pemberian pinjaman dari pihak yang bukan merupakan lembaga keuangan ke individu atau menggunakan platform pasar, di mana beberapa pemberi pinjaman bersaing untuk mendanai permintaan pinjaman. Persaingan ini membantu menekan suku bunga dan memastikan penetapan harga yang adil, sehingga memberi manfaat bagi peminjam dengan biaya yang lebih rendah.

Integrasi Sumber Data Alternatif

Bank-bank tradisional umumnya mengandalkan serangkaian data keuangan terbatas saat mengevaluasi permohonan pinjaman. Di sisi lain, fintech memanfaatkan kekuatan big data dan kecerdasan buatan untuk mengintegrasikan sumber data alternatif ke dalam proses penilaian risiko mereka.

Dengan mempertimbangkan faktor-faktor seperti reputasi online perusahaan dan tren industri, preusahaan fintech dapat membangun profil risiko yang lebih komprehensif dan akurat. Pendekatan ini memungkinkan perusahaan fintech memberikan kredit kepada pengusaha dengan potensi kuat meskipun memiliki riwayat kredit terbatas, sehingga mendorong kewirausahaan dan memajukan pertumbuhan ekonomi.

Solusi Keuangan yang Disesuaikan

Pemberi pinjaman fintech memahami bahwa setiap bisnis unik, dan bahwa pembiayaan yang seragam tidak selalu efektif. Untuk mengatasi hal ini, pemberi pinjaman fintech menawarkan solusi keuangan yang disesuaikan dengan kebutuhan spesifik setiap peminjam.

Melalui analisis berbasis data, perusahaan fintech dapat memahami kebutuhan individual pengusaha dan merancang produk pinjaman yang sejalan dengan strategi pertumbuhan peminjam. Baik itu startup yang mencari modal awal atau perusahaan mapan yang merencanakan ekspansi, perusahaan fintech dapat menyesuaikan penawarannya untuk memenuhi kebutuhan masing-masing pengusaha.

Masa Depan Pembiayaan B2B

Perusahaan-perusahaan Fintech telah muncul sebagai pesaing berat dalam bidang peminjaman B2B, di mana Perusahaan-perusahaan ini menantang sistem perbankan tradisional dengan solusi inovatif yang mengutamakan kecepatan, aksesibilitas, transparansi, dan fleksibilitas. Dengan memanfaatkan teknologi dan mengintegrasikan sumber data alternatif, perusahaan-perusahaan yang berpikir maju ini telah mengubah cara pengusaha mengakses pembiayaan, menjadikannya lebih efisien, inklusif, dan mendukung pertumbuhan.

Seiring dengan berkembangnya peminjaman B2B, perusahaan-perusahaan fintech tanpa ragu akan menjadi faktor utama dalam perkembangan tersebut, serta memungkinkan pengusaha dari berbagai skala untuk berkembang dan berhasil di lingkungan bisnis yang selalu berubah. Seiring dengan lebih banyaknya pengusaha dan perusahaan yang mengadopsi solusi fintech ini, sektor keuangan akan memasuki era baru pembiayaan bisnis yang didorong oleh teknologi, data, dan semangat inovasi.

1.Bagaimana dampak fintech terhadap peminjaman?

Fintech sangat berdampak pada peminjaman dengan memanfaatkan teknologi canggih, big data, dan kecerdasan buatan untuk menyederhanakan proses, menilai kelayakan kredit dengan lebih akurat, dan menyediakan solusi pinjaman inovatif. Platform fintech menawarkan antarmuka yang ramah pengguna, persetujuan yang lebih cepat, dan akses ke beragam peminjam, mempromosikan inklusivitas dan demokratisasi akses ke modal. Fintech mengoptimalkan manajemen risiko melalui wawasan yang didorong data, memungkinkan produk peminjaman yang disesuaikan dengan kebutuhan individu. Pada akhirnya, fintech mengubah peminjaman menjadi pengalaman yang lebih efisien, transparan, dan berorientasi pada pelanggan, mendorong inovasi keuangan dan mengubah lanskap peminjaman tradisional.

2. Apa saja strategi peminjaman B2B yang umum?

Beberapa penawaran peminjaman B2B yang umum meliputi:

- Pinjaman Modal Kerja: Pinjaman jangka pendek yang dirancang untuk membiayai operasi bisnis sehari-hari, membayar gaji, atau mengelola persediaan dan utang.

- Pembiayaan Peralatan: Pinjaman yang dirancang khusus untuk membantu pengusaha membeli atau menyewa peralatan yang dibutuhkan untuk operasinya, seperti mesin, kendaraan, atau teknologi.

- Pembiayaan Faktur: Sebuah bentuk pinjaman jangka pendek di mana pengusaha menerima dana di muka dengan menjual faktur yang belum dibayar kepada pemberi pinjaman dengan diskon.

- Kredit Dagang: Sebuah perjanjian kredit antara bisnis yang memungkinkan pembeli untuk melakukan pembelian dengan kredit dengan syarat pembayaran yang disepakati.

- Lini Kredit: Opsi kredit fleksibel di mana pengusaha dapat mengakses dana hingga batas tertentu, membayar bunga hanya pada jumlah yang dipinjam.

- Uang Muka Tunai Pedagang: Uang muka yang diberikan kepada pengusaha berdasarkan penjualan kartu kredit di masa depan, yang dibayar kembali melalui persentase tertentu dari transaksi kartu kredit harian.

- Pembiayaan Rantai Pasokan: Pendekatan kolaboratif di mana pengusaha bekerja sama dengan pemberi pinjaman untuk mengoptimalkan modal kerja dengan memperpanjang syarat pembayaran kepada pemasok atau mendapatkan diskon pembayaran lebih awal.

- Peminjaman Peer-to-Peer: Platform online yang menghubungkan pengusaha yang mencari pinjaman dengan investor individu atau institusional yang bersedia mendanai kebutuhan pembiayaan mereka.

- Peminjaman Berbasis Aset: Pinjaman yang didapatkan dengan memberikan jaminan, seperti piutang, persediaan, atau peralatan perusahaan, untuk mengurangi risiko bagi pemberi pinjaman.

3. Bagaimana perusahaan fintech peminjaman B2B beroperasi?

Perusahaan fintech peminjaman B2B beroperasi melalui platform digital, dengan menggunakan teknologi canggih dan analisis data untuk menyediakan solusi keuangan inovatif kepada pengusaha-pengusaha. Peminjam dapat mengakses platform online yang ramah pengguna untuk mengajukan aplikasi pinjaman dan dokumen yang diperlukan. Pemberi pinjaman fintech menganalisis berbagai sumber data, termasuk laporan keuangan dan data alternatif, untuk menilai kelayakan kredit dengan cepat dan akurat. Proses pinjaman yang cepat, penetapan harga yang transparan, dan solusi yang disesuaikan memenuhi kebutuhan spesifik setiap pengusaha. Perusahaan fintech mengutamakan efisiensi, menawarkan opsi pembiayaan yang fleksibel, dan menggunakan verifikasi identitas digital untuk keamanan.