Penagihan utang merupakan pilar penting dalam pemberian pinjaman karena secara langsung berdampak pada keseluruhan pendapatan dan profitabilitas pemberi pinjaman. Meningkatnya daya beli mempercepat konsumsi produk berbasis utang di India, sehingga menciptakan peluang pertumbuhan yang menjanjikan bagi pemberi pinjaman. Namun pada saat yang sama, kebutuhan untuk memulihkan utang juga meningkat karena berbagai faktor. Hal membuat fokus terarah pada peningkatan penagihan dan peningkatan efisiensi operasional serta membuat penagihan utang melalui otomatisasi semakin dipertimbangkan.

Menurut laporan RBI baru-baru ini¹, keseluruhan aset bermasalah bruto di sektor perbankan diperkirakan akan meningkat menjadi 8,1% pada September 2022 dan dapat mencapai 9,5% jika terjadi tekanan yang ekstrem. Tantangan yang ditimbulkan oleh pandemi selama dua tahun terakhir dan sentimen ekonomi yang berlaku di seluruh dunia kemungkinan besar akan membuat penagihan menjadi hal yang mengkhawatirkan bagi para pemberi pinjaman.

Terlepas dari hal itu, dengan proses otomatis dan digital yang didukung oleh wawasan berbasis data, lembaga keuangan dapat mengelola penagihan secara efektif dan meningkatkan tingkat penagihan utang mereka.

Pendekatan penagihan utang tradisional dan manual biasanya membutuhkan penagihan ke peminjam tanpa henti setelah peminjam gagal bayar pinjamannya. Hal ini yang merupakan masalah di sektor pinjaman. Namun, penagihan pinjaman juga tertunda karena tantangan tertentu dari segi internal proses penagihan seperti:

1. Kegiatan operasi kuno yang mengandalkan proses manual dan campur tangan manusia

2. Beberapa tim/fungsi/penyedia solusi yang beroperasi dalam silo

3. Proses pembaruan aktivitas dan status pembayaran secara manual

4. Hilangnya jejak agen penagihan utang di lapangan

5. Rusak/tidak lancarnya komunikasi dengan debitur dan tim internal

6. Kendala bahasa dalam penagihan utang

Untuk semua tantangan yang disebutkan di atas, otomatisasi dan digitalisasi proses penagihan utang adalah solusinya. Otomatisasi penagihan utang dimulai dengan mengidentifikasi orang yang gagal bayar terhadap penyelesaian akhir. Salah satu pendorong otomatisasi dan digitalisasi terbaik dalam penagihan utang adalah platform penagihan utang Credgenics yang mengotomatiskan dan merampingkan seluruh proses penagihan, termasuk mendorong pelanggan untuk membayar dengan komunikasi terintegrasi lintas saluran, mengintegrasikan gateway pembayaran, dan mengelola proses hukum. Hal ini membantu dalam keterlibatan yang dipersonalisasi dengan peminjam melalui strategi penagihan yang digerakkan oleh AI dan meningkatkan tingkat penagihan secara keseluruhan. Perusahaan-perusahaan dapat melihat hasil langsung begitu mereka mulai menerapkan otomatisasi.

Otomatisasi secara signifikan meningkatkan waktu penagihan dan efisiensi proses penagihan. Solusi digital memudahkan pemberi pinjaman untuk memprioritaskan upaya mereka untuk hasil maksimal, proses jalur cepat, mendapatkan visibilitas waktu nyata, dan mengubah pengalaman pelanggan untuk loyalitas merek.

Dashboard & Analisa Data

Dalam penagihan utang, Dashboard memainkan peran penting karena menyediakan tampilan cepat dan terkonsolidasi dari berbagai aktivitas penagihan di berbagai tahapan dan saluran. Dengan berbagai keterlibatan digital yang berlangsung secara bersamaan, sangat penting untuk menilai kinerja mereka secara berkala dan menyesuaikan pendekatan untuk menyempurnakannya berdasarkan dinamika yang berkembang. Wawasan berbasis data sangat membantu dalam memastikan bahwa kampanye dan strategi pengumpulan diselaraskan dan didorong menuju pencapaian tujuan tertentu.

Dashboard platform Credgenics memperoleh data kasus pinjaman dari integrasi berbasis API dengan sistem manajemen pinjaman pemberi pinjaman. Dashboard mencakup tahapan setiap kasus tunggakan, jumlah pinjaman yang dipulihkan, saluran komunikasi yang digunakan, dan status komunikasi hukum yang dipicu dan tanggapannya. Dashboard ini adalah fitur yang mudah untuk menyusun strategi lebih lanjut untuk kasus-kasus sulit dan membutuhkan analitik data yang mahir. Analitik menggunakan model pembelajaran mesin untuk menganalisis data pada setiap tahap dan berdasarkan respons peminjam, data diteruskan ke tim pengumpulan tahap berikutnya untuk tindakan lebih lanjut. Dashboard Credgenics memenuhi kebutuhan berbagai pemangku kepentingan seperti kepala penagihan dan manajer cabang dengan menampilkan data yang relevan bagi pengguna tersebut, sehingga memungkinkan mereka membuat keputusan terbaik.

Komunikasi Digital

Komunikasi Digital menyediakan kemampuan komunikasi yang sepenuhnya otomatis dan digital di berbagai saluran sepanjang siklus penagihan pinjaman. Memiliki platform komunikasi digital yang kuat memungkinkan pemberi pinjaman untuk menggunakan fitur inovatif dan canggih untuk mengelola komunikasi peminjam secara efektif di seluruh tahapan. Beberapa fitur komunikasi digital otomatis disorot dalam video yang ditampilkan di sisi kiri.

Penelponan

Penelponan terus menjadi bagian yang tidak terpisahkan dari penagihan pinjaman, terutama pada tahap-tahap tertentu dari tahap tunggakan. Sifatnya sensitif karena melibatkan interaksi manusia-ke-manusia secara langsung dan pengalaman dapat memberi kesan di benak peminjam tentang pemberi pinjaman, memengaruhi metrik loyalitas pelanggan.

Lembaga keuangan membutuhkan platform teknologi yang menawarkan kemampuan panggilan komprehensif untuk mengingatkan pembayaran debitur dan membantu mereka mengatasi masalah seperti kekurangan pembayaran.

Solusi panggilan Credgenics menawarkan penelponan otomatis berbasis cloud di mana nomor peminjam disamarkan, dan nada serta bahasa penelepon dipantau melalui rekaman panggilan yang tersedia di platform.

Memungkinkan Pembayaran Digital untuk penagihan pinjaman

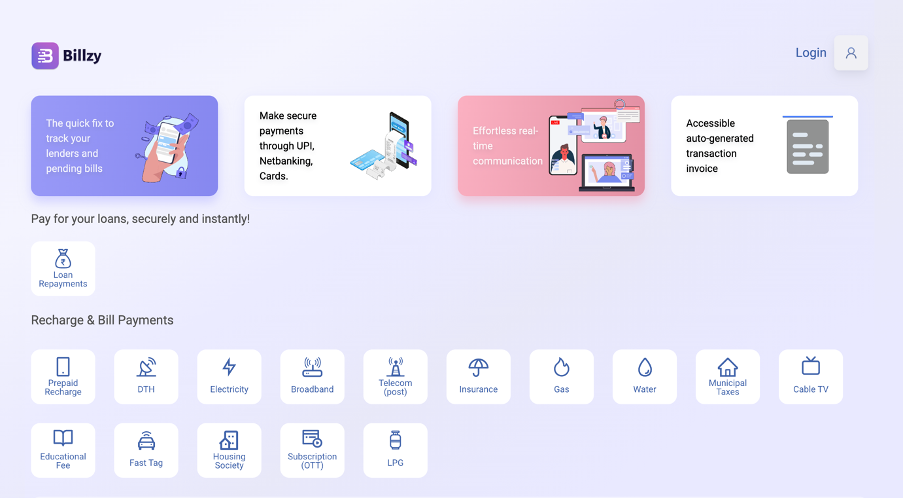

Dengan memungkinkan pembayaran digital untuk penagihan pinjaman, pemberi pinjaman dapat menawarkan cara pembayaran digital yang lebih sederhana, lebih cepat, dan lebih aman kepada peminjam mereka. Billzy adalah salah satu platform di mana pemberi pinjaman mendapatkan visibilitas lengkap tentang pelunasan pinjaman secara real-time melalui integrasinya dengan platform penagihan pinjaman Credgenics. Peminjam dapat menggunakannya untuk menyederhanakan dan mengkonsolidasikan semua transaksi mereka untuk tagihan lainnya.

Cuplikan singkat tentang Billzy:

Mempertahankan informasi peminjam yang diperbarui

Perubahan nomor kontak dan alamat peminjam menciptakan celah besar bagi bank dan perusahaan jasa keuangan lainnya dalam menjangkau peminjam yang ada jika detail kontak baru mereka belum diperbarui. Terkadang, informasi ini diperlukan untuk menutup rekening pinjaman jangka panjang.

Credgenics Skip Tracing menyederhanakan proses identifikasi dan pembaruan detail kontak sehingga lebih cepat, efisien, dan lebih akurat dengan tetap mematuhi etika yang ada. Solusinya melacak jejak digital publik dari para peminjam dalam norma privasi data yang ditentukan untuk mengidentifikasi detail kontak sekunder/baru mereka. Jika ini tidak tersedia, pemohon pinjaman bersama atau referensi atau saksi yang diberikan kepada pemberi pinjaman dihubungi. Credgenics menggunakan informasi awal peminjam yang diberikan kepada perusahaan pemberi pinjaman termasuk nomor telepon utama, detail terkait rekening pinjaman seperti nomor rekening, alamat email dan alamat tempat tinggal, dokumen Kenali Pelanggan Anda (KYC) seperti nomor identitas nasional (ID Aadhaar, ID pemilih) dan Nomor pajak penghasilan (PAN). Dengan menggunakan input ini, alat menemukan informasi tambahan seperti nomor telepon kontak tambahan, alamat email, nama referensi, dan informasi serupa

Solusi pemulihan digital dari pintu ke pintu

Solusi penagihan digital dari pintu ke pintu

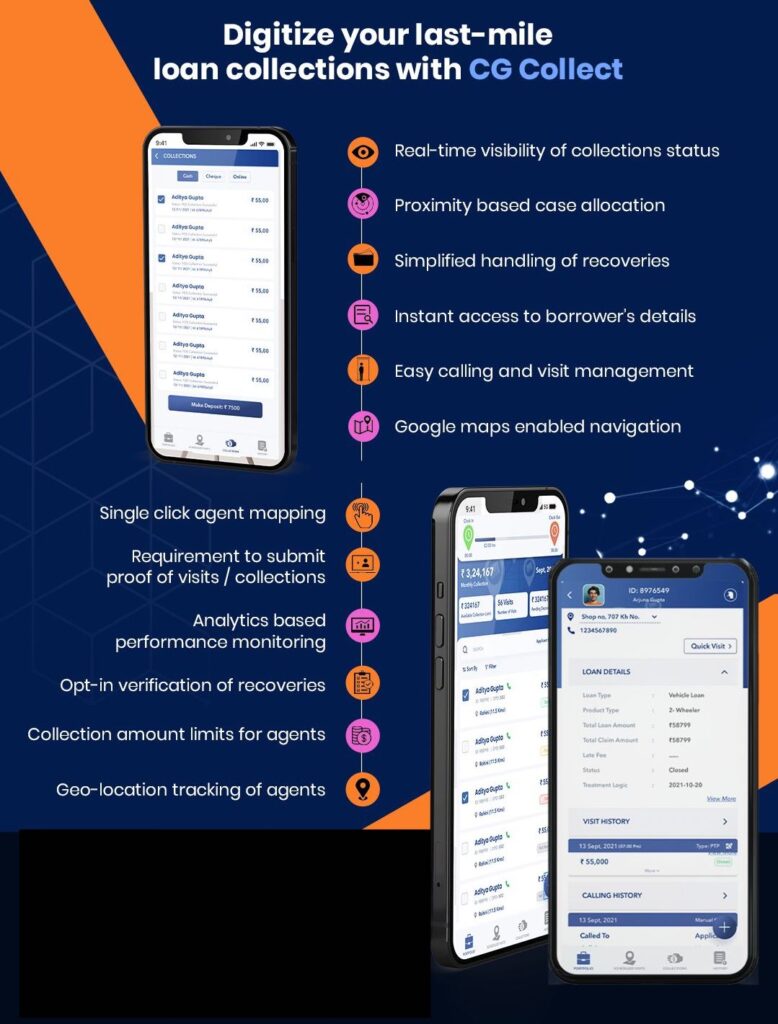

Penagihan pinjaman dari pintu ke pintu adalah salah satu proses yang paling sulit bagi pemberi pinjaman. Platform digital untuk penagihan utang di lapangan dapat membantu membuatnya menjadi lebih efisiensi, dengan memberikan visibilitas waktu nyata, berhenti menggunakan uang tunai dalam proses penagihan, menghentikan penggunaan kuitansi kertas, dan memberikan peningkatan yang diinginkan dalam pengalaman pelanggan. Salah satu aplikasi seluler tersebut adalah CG Collect dari Credgenics.

CG Collect adalah solusi teknologi canggih untuk penagihan pinjaman door-to-door yang memungkinkan pemberi pinjaman untuk sepenuhnya mendigitalkan penagihan utang di lapangan mereka yang menghasilkan efisiensi operasional yang lebih tinggi, meningkatnya produktivitas tim, dan meningkatnya tingkat penagihan. Solusinya, yang dirancang khusus untuk bisnis pinjaman, terdiri dari aplikasi berbasis web untuk manajer atau staf kantor, dan aplikasi seluler yang dipasang di ponsel agen dan manajer lapangan. CG Collect memungkinkan pemberi pinjaman untuk memantau operasi mereka secara real-time, mendigitalkan penagihan hingga tahapn akhir, menyederhanakan proses penagihan, dan mengubah pengalaman pelanggan.

Beberapa fitur aplikasi CG Collect:

Akhir kata

Meskipun lembaga keuangan memiliki semua poin data dari peminjam yang gagal bayar, mereka tidak dapat menggunakan data secara efisien. Kurangnya pendekatan terintegrasi, tidak adanya alat yang sesuai, dan mengandalkan proses manual perlu diselidiki. Beberapa lembaga keuangan beroperasi dengan wawasan yang tidak memadai dan pendekatan penagihan yang rumit menghambat profitabilitas dan citra merek mereka dalam jangka panjang.

Memanfaatkan otomatisasi dan digitalisasi dapat membuat penagihan utang menjadi lebih efisien dan mengurangi masalah terkait kepatuhan. Untuk sebagian besar, sistem otomatisasi penagihan utang yang canggih dapat menerobos infrastruktur yang terkurung dan sistem yang diwariskan untuk menghasilkan profitabilitas.

Penulis- Mridul C.P- Manajer Pemasaran Digital, Credgenics

Pertanyaan yang sering ditanyakan mengenai Penagihan Utang

Apa itu penagihan utang di perbankan?

Penagihan utang adalah penagihan pembayaran yang jatuh tempo untuk suatu utang, dimana peminjam berutang kepada pemberi pinjaman. Utang tersebut dapat berupa utang yang berkelanjutan atau dihapuskan dan dianggap tidak dapat ditagih oleh pemberi pinjaman. Piutang ini dapat berupa fasilitas kredit, pinjaman atau piutang lainnya. Bank mengambil tindakan penagihan karena beberapa alasan, tetapi yang paling umum adalah ketika pelanggan gagal membayar kembali pinjamannya pada saat jatuh tempo.

Apa itu penagihan utang?

Penagihan utang adalah ketika agen atau perusahaan penagihan mencoba untuk menagih utang yang telah lewat jatuh tempo dari peminjam. Anda mungkin pernah dihubungi oleh debt collector jika Anda belum melakukan pembayaran pinjaman atau kartu kredit dan pembayaran tersebut sudah lewat jatuh tempo..

Apa manfaat penagihan utang melalui otomatisasi?

Penagihan hutang melalui otomatisasi akan membantu pemberi pinjaman dengan cara berikut:

1. Peningkatan 20% dalam tingkat penyelesaian

2. Pengembalian investasi 5x dengan menerapkan penagihan utang otomatis

3. Pengurangan biaya penagihan sebesar 10%.

4. 80% penyelesaian kredit macet

5. Penghematan waktu sebesar 20% dalam penagihan

Bagaimana NPL memengaruhi bank dan lembaga pemberi pinjaman?

Ketika NPL meningkat, proporsi aset penghasil bunga turun, sehingga penurunan pendapatan bunga, dan akibatnya ROA menurun. Dengan demikian, NPL dan ROA memiliki hubungan negatif; saat NPL naik, pengembalian aset (ROA) bank turun..

Apa metode penagihan utang?

Pemberi pinjaman menggunakan beberapa metode untuk memulihkan jumlah yang jatuh tempo dari peminjam. Beberapa di antaranya termasuk menjangkau pelanggan, mengalokasikan kasus ke pusat panggilan atau agen pihak ketiga, mengambil tindakan hukum atau bahkan menjual utang dengan kerugian.